SCHD ETF 구성 배당금 주가 수수료 배당률 장단점

지난 포스팅에서 연령별, 상황별 미국 ETF에 대한 투자 시나리오를 다루었습니다. 그중 미성년 자녀를 위한 장기 투자 전략으로 아이가 성인이 될 때까지 약 20년간 장기적인 플랜으로 고수익을 기대해 볼 수 있는 성장주 ETF나 섹터 ETF가 좋은 방안이 될 수 있다고 말씀드렸습니다. 성장 배당주 ETF 중 스테디셀러로 불리는 SCHD ETF에 대해 알기 쉽고 자세하게 다뤄보도록 하겠습니다.

배당 ETD 수익률 > 적금 금리

배당이란 회사가 벌어들인 돈(=당기순이익) 중 일부를 주주들에게 돌려주는 경영 활동입니다. 일반적으로 오랫동안 꾸준한 실적을 내는 기업들이 배당을 많이 주는 경향이 있습니다. 왜 요즘에 배당주 투자가 이렇게 인기가 많을까요?

배당주 투자가 좋은 이유

- 공실 Risk = 0

- 환금성이 뛰어나 언제라도 현금화 가능

- 주식 시장 전체가 흔들리는 위기 상황에서도 안정적으로 선방

배당주의 가장 큰 장점은 부동산과 달리 공실 Risk가 없다는 점입니다. 요즘 같은 부동산 침체기에는 세입자가 나가고 공실이 채워지지 않아 월세 수입이 없어지면 대출이자나 관리비 등을 오롯이 임대인이 감당해야 하는 Risk가 높습니다. 하지만 내가 투자한 회사는 아무리 힘들어도 배당을 주지 않을 뿐 투자자에게 이자나 기타 비용을 요구하지 않습니다. 또 부동산에 비해 유동성이 뛰어나 필요할 경우 언제라도 현금화도 가능하다는 점도 큰 장점입니다.

물론 ETF를 포함한 모든 주식은 주가 변동 위험이 따릅니다. COVID-19 와 같이 예상하지 못했던 통제 불가능한 이슈로 주식시장 전체가 침체되면 당연히 배당주의 주가도 하락합니다. 이렇게 거시적인 시장 환경의 악화로 기업 성과가 떨어지면 당연히 배당을 줄일 가능성도 있습니다. 그럼에도 배당주는 다른 주식에 비해서는 평균적으로 등락폭이 적기 때문에 단연 안정적이라고 할 수 있습니다.

미국 주식 중 대표적인 고배당주, 뭐가 좋을까?

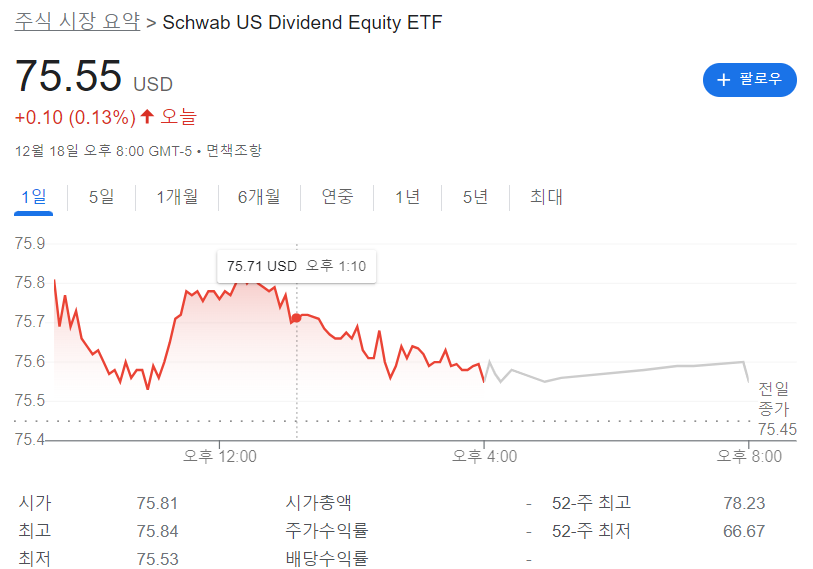

미국 기업 중 배당금일 많이 분배하는 대표적인 기업이 우리가 익히 들어 알고 있는 코카콜라·브로드컴·머크 등이 있습니다. 이러한 우량한 배당주만 모아 놓은 상장지수펀드(ETF) 중 대표적인 것이 '슈드(SCHD)'로 불리는 ‘Schwab US Dividend Equity ETF’입니다.

SCHD ETF

SCHD는 Dow Jones U.S. Dividend 100 Index 를 기초 자산으로 추종하며 재무 비율을 기준으로 지속적으로 배당을 상승시킨 배당 성장 위주의 기업에 투자합니다. '배당주 ETF'라는 타이틀에 걸맞은 쏠쏠한 분배금과 지수 대비 크게 빠지지 않는 수익률로 미국과 한국 모두에서 꾸준한 인기를 얻고 있는 스테디셀러 ETF입니다. Dow Jones U.S. Dividend 100 Index에 따라 매년 3월 리밸런싱을 해 기준에 맞지 않은 기업들이 탈락하고 새 기업들이 들어오기 때문에 시대의 흐름에 맞게 계속 재편된다는 점도 인기의 요인입니다.

그럼 SCHD ETF에 대해 좀 더 구체적으로 들여다보도록 하겠습니다.

개요

1. 성향 : 배당성장주기업으로구성

2. 운용사 : Charles Schwab

3. 수수료 : 0.06%

4. 주요 종목 구성 : 펩시, 코카콜라, 머크, 버라이존, 홈 디포, 화이자 등

구성

SCHD의 보유종목들은 금융, 산업, 기술, 필수소비재, 헬스케어, 경기순환 등으로 다양하게 구성되어 있습니다.

|  |

장점

1. 명실상부 고배당주

2011년 출시 이후 10년간 평균 12%의 높은 배당률을 기록하고 있습니다.

2. 경기 침체에 강한 기업들로 구성

전체 자산의 41%를 차지하는 상위 Top 10 종목은 이름만 들어도 우리가 알 만한 비교적 경기 침체에 강한 기업들로 구성되어 있어 요즘 같은 하락장에서도 크게 무너지지 않고 단단히 버틸 수 있는 힘을 가지고 있습니다.

3. 낮은 수수료 0.06%

이는 다른 배당 ETF들과 비교해도 매우 저렴한 수준이며, 장기적인 투자에 유리하다고 볼 수 있습니다. 운용보수는 ETF의 수익률에 영향을 미치는 중요한 요소입니다. 운용보수가 높을수록 ETF의 순자산가치(NAV)가 감소하고, 수익률이 낮아집니다.

단점

SCHD는 SPY, QQQ, VTI에 비해 높은 배당을 주지만 비교적 안정적인 기업에 투자하고 있다는 점이 매우 큰 장점이지만, 역으로 주가 상승을 주도하는 기술주의 비중이 적기 때문에 높은 주가 상승을 바라보고 투자하기에 적합한 상품은 아니라고 할 수 있습니다.

Wealth Creator's Note

결과적으로 배당금에 보다 집중하여 자산 증식이 목적이신 분들에게는 SCHD가 좋은 상품이 될 수 있을 것으로 보이고, 배당금보다는 계좌 수익률에 집중하시는 분들은 VOO, QQQ 등이 더 나은 대안이 될 수 있을 것 같다는 것이 제 의견입니다. 현명한 선택은 여러분들의 몫입니다!

'미국주식' 카테고리의 다른 글

| 나무증권 NH투자증권 주식 모으기 방법 소수점투자 (4) | 2024.01.11 |

|---|---|

| 미국 ETF 추천 투자 시나리오 인베스팅닷컴 (1) | 2023.12.18 |

| 미국 ETF 고르는 법 ETF.com 활용 방법 (0) | 2023.12.04 |

| 적금 말고 미국 ETF 해야 하는 이유 (0) | 2023.10.19 |

| 미국 QQQM ETF 수익률 수수료 (vs QQQ 비교 분석) (0) | 2023.08.17 |